一、 什么是供应链金融

什么是供应链金融,对于一个门外汉来说,确实是一个难题,但我起码知道的,能概括的词语是链状结构、上下游、三流合一。概念性的东西看一下百度,可以看得很清楚,但不一定真的懂是在说什么。了解一个新概念,如果能把相似概念的不同点以及表面相关度不高但在逻辑或者程序像的类似找出来,就容易理解很多了。

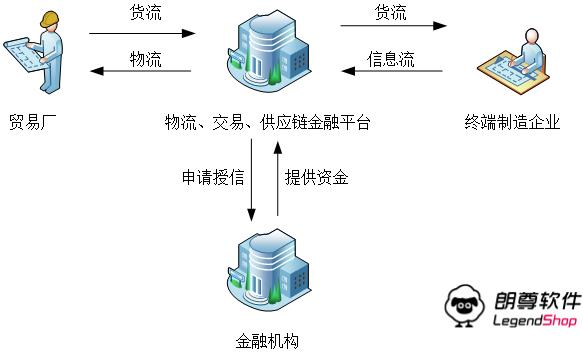

门外汉一句话总结何为供应链金融,所谓供应链金融,简单来讲就是金融机构依托供应链上下游企业间的贸易行为提供金融服务,不同的供应链特点决定了不同的适用产品。

再来看看百度是怎么说的,供应链金融指银行围绕核心企业,管理上下游中小企业的资金流和物流,并把单个企业的不可控风险转变为供应链企业整体的可控风险,通过立体获取各类信息,将风险控制在最低的金融服务。

供应链金融本质是基于对供应链结构特点、交易细节的把握,借助核心企业的信用实力或单笔交易的自偿程度与货物流通价值,对供应链单个企业或上下游多个企业提供全面金融服务。

简单来说,供应链金融就是充分利用整条供应链的信息流、物流、资金流采用更丰富的增信手段,提高整条供应链的协同效应,并且优化整条供应链的结算和融资成本。

二、 供应链金融融资的三大模式

1、 应收账款融资模式

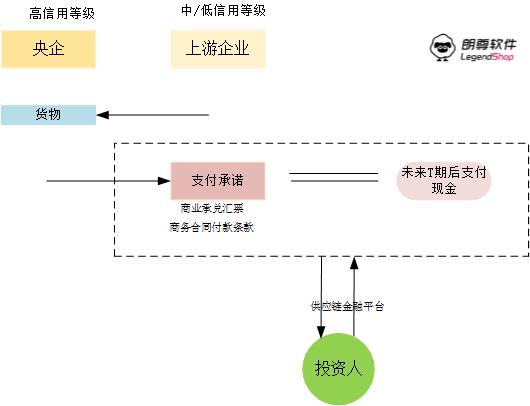

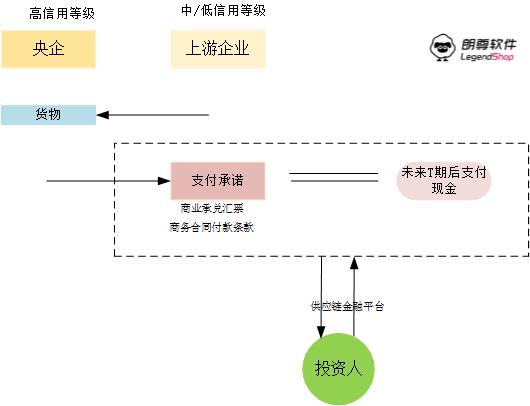

应收账款融资模式是指企业为取得运营资金,以卖方与买方签订真实贸易合同产生的应收账款为基础,为卖方提供的,并以合同项下的应收账款作为第一还款来源的融资业务。

目前国内供应链融资平台主要做应收款项下的融资。其中包括了贸易项下、信贷项下、经营物业项下这三大类,本质都是基于可预测、稳定、权属清晰的资金流进行融资,快速盘活了中小微企业的应收款项,使得中小微企业快速获得维持企业运作的资金,加速了资金的周转。

其交易结构:

2、 基于供应链金融的保兑仓融资模式

基于供应链金融的保兑仓融资模式是在仓储监管方(物流企业)参与下的保兑仓业务。融资企业、核心企业(卖方)、仓储监管方、银行四方签署“保兑仓”业务合作协议书,仓储监管方提供信用担保,卖方提供回购担保,银行为融资企业开出银行承兑汇票。

3、 融通仓融资模式

融通仓融资模式是指融资人以其存货为质押,并以该存货及其产生的收入作为第一还款来源的融资业务。企业在申请融通仓进行融资时,需要将合法拥有的货物交付银行认定的仓储监管方,只转移货权不转移所有权。在发货以后,银行根据物品的具体情况按一定比例(如60%)为其融资,大大加速了资金的周转。

三、 供应链金融的系统构成

四、 供应链金融的关键词分析

1、 三流合一

“三流”指的是信息流、物流、资金流,三流合一是增信的前提之一。

2、 增信服务

增信是解决原供应链金融授信不足的法宝,绝大多数供应链金融改造本质或对核心企业和供应链本身增信,或对核心企业和上下游企业单笔交易增信。

3、 提高协同

提高协同是供应链金融达到的结果之一,通过对账期、利率、还款方式等调整,促进上游企业和外协企业对核心企业的供应能力,提高下游经销商等渠道商的采购能力,提高整条供应链的协同效应。

4、 优化成本

优化成本是最明显的供应链金融的结果,主要指资金结算成本和整体融资成本的节省。

五、 供应链金融的市场状况分析

1、 供应链金融的市场环境

供应链金融的市场环境,其实这是很大的问题,要想全面的回答,恐怕篇幅限制,水平不够。

所以我们选择用数据说话。

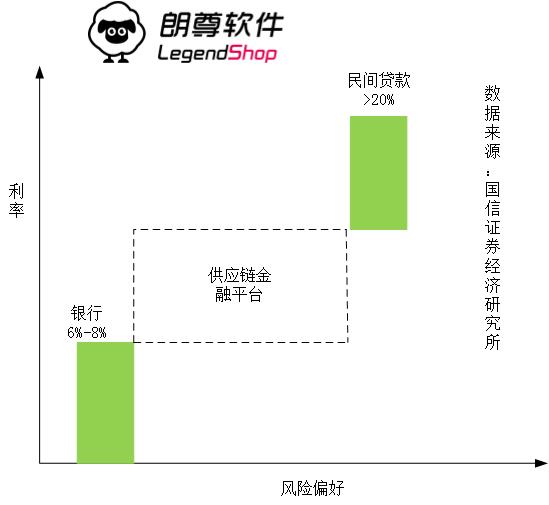

中微小企业是中国经济中最具活力的一部分,其资金需求庞大,但却因担保物不足等原因无法从传统的金融机构获得贷款。融资难、融资贵限制中小微企业的发展已经是一个普遍的、亟需解决的问题。

生产经营中,中小微企业的资金受到上下游企业的挤压。2014年非金融企业存款、应收账款、预付账款达90万亿元。2015年国内工业企业应收账款总额平均超过10万亿元。在巨大的资金流压力下,中小微企业的融资渠道逐渐呈现多样化。

年化8%-12%的供应链融资利率是传统机构尚未触及的空间,供应链金融给中小微企业提供了发展的机会,也是金融市场的下一个重大创新。

2、 供应链金融的市场机会

供应链金融的发展是必然的,非人力可控制。未来银行所有的流动资金融资都应该为供应链金融服务。

供应链金融的创业空间巨大,供应链金融专业性要求高,传统机构介入不深,创业公司有机会弯道超车。市场空间巨大,一是因为供应链金融竞争环境相对不够激烈,而是因为模式多样,有较大的创新空间。

六、 创业公司的切入点

1、 核心企业切入

核心企业有做供应链金融的天然优势,切入点有以下两种:

A、类传统金融机构切入

举个例子,类传统金融机构背靠核心企业,帮助下游经销商直接给核心企业提供资金帮助,并由核心企业作出条件回购承诺,解决下游经销商资金问题。同时帮助核心企业平滑销售和仓储成本周期性,解决资金回笼及产能过剩问题。

类传统金融机构与核心企业绑定,通过核心企业本身授信,并给上下游支持。核心企业帮助上下游企业规划融资计划,一定程度上做到对整条供应链授信。

B、 类传统财务公司切入

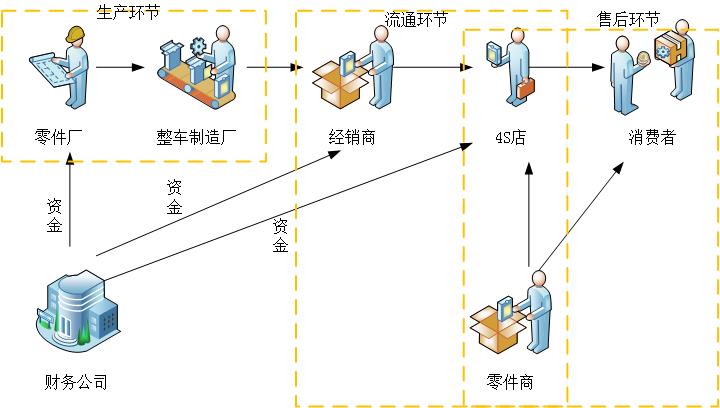

同样先上例子,背靠大型汽车集团,帮助其打理零部件制造厂、整车制造厂、汽车经销公司、自由4S集团等之间的融资。

这种巨无霸型的集团当然不适合创业公司。

作为大型企业的内部银行,帮助上下游子公司实现融资优化,同时也帮助集团通过自有资金或银行的信贷额度打理上下游的融资需求,提高整哥集团的协同效应。

2、 数据切入

数据即信息,从“三流”中的信息流切入是目前最易于弯道超车的切入点,核心是积累数据从而完成对供应链的增信。目前主要有一下三种模式:

A、B2B切入

B2B切入是最适合改造的模式,因为打通交易闭环的B2B平台天然具有企业的交易数据,物流信息和资金数据,这就有利于对整条供应链进行授信。由于结算在平台上进行,所以还可以帮助供应链优化结算成本,提高结算效率。

B、 SaaS切入

B2B切入点的优势在于具有企业的数据、物流、资金信息,SaaS切入点的天然优势在于拥有更多企业的内部数据。

比如,打通ERP,得到企业真实生产和经营数据;打通CRM了解企业真实全部业务往来情况,这些数据都有利于增信。

C、 IOT切入

IOT切入一般与SaaS相配,也与SaaS切入类似,都依靠获得一手经营数据来准确判断企业的还款能力,帮助其增信。

3、 仓储物流切入

仓储物流企业当然是可以准确地掌握物流信息和抵质押物本身,在授信定价和不良处置上都具备优势,尤其在各种流通领域更适合开展供应链金融业务。